Kryteria wyboru ETF

Fundusze ETF przebojem wkraczają do portfeli inwestorów. Wielokrotnie opisywane zalety takie jak: niskie koszty, wysoka płynność czy dywersyfikacja i łatwość tworzenia portfeli powodują, że nawet początkujący inwestorzy z ochotą wchodzą na strony z listą dostępnych funduszy ETF. I tu czeka na nich przekleństwo wyboru: setki, a nawet tysiące ETF’ów. Nawet jeśli wiedzą, jaki indeks chcieliby mieć w portfelu, okazuje się, że „takich samych ETF’ów” na ten indeks jest kilkanaście.

Wykres 1 - Wpływy i odpływy w funduszach zarządzanych pasywnie i aktywnie

Jak sobie poradzić w tym gąszczu? Warto zastosować kryteria wyboru.

Kryterium ryzyka

Zgodnie z sentencją Kuby Goldberga ze szmoncesu Sęk - „Ja się pytam ile trzeba mieć, żeby zaryzykować w razie jak się straci”, powinniśmy zacząć od określenia ryzyka inwestycji w konkretny ETF.

Pierwszym kryterium wyboru może być klasa instrumentów na których oparty jest ETF.

Mamy do wyboru ETFy na:

- Obligacje

- Akcje

- Surowce

W takiej kolejności można w uproszczeniu ułożyć ofertę ETF’ów wg rosnącego ryzyka.

W przypadku wątpliwości w każdym KIDzie (Key Information Document czyli podstawowy dokument informacyjny opisujący szczegóły funduszu ETF), znajdziemy oznaczenie ryzyka na skali od 1 (najniższe) do 7 (najwyższe) oraz horyzont inwestycji, dla którego zostało oznaczone.

Fragment KID dla ETF na złoto - WisdomTree Physical Gold

Kryterium geograficzne

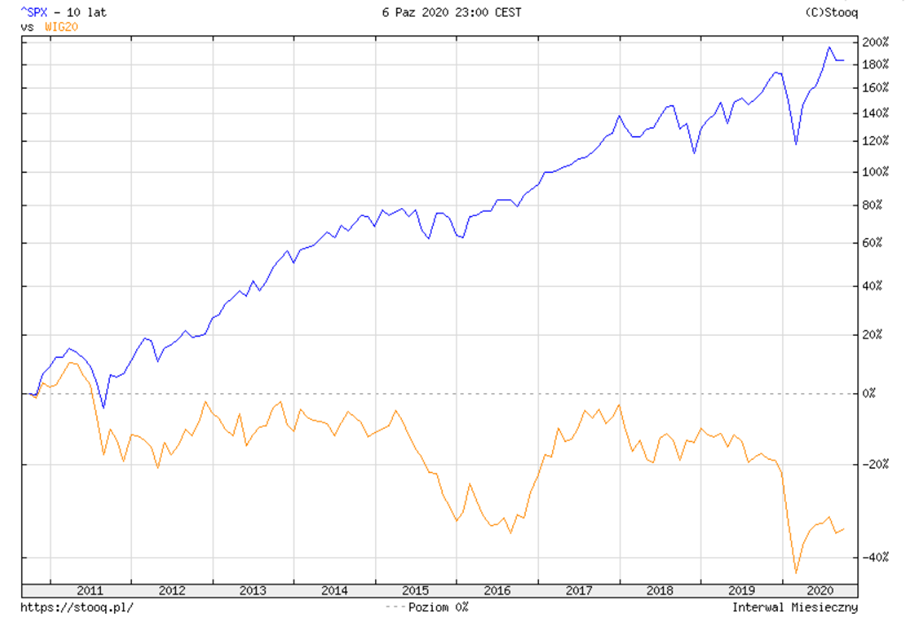

Załóżmy, że interesują nas tylko rynki akcji. Możemy oczywiście skupić się tylko na rynku lokalnym czyli GPW. Ostatnie 10 lat pokazuje, że nie będzie to jednak optymalny wybór.

Wykres 2 - stopy zwrotu z indeksów S&P500 i WIG20

źródło: stooq.pl

źródło: stooq.pl

Dywersyfikacje geograficzną możemy rozciągnąć na inny kraj np. USA (np. ETF na S&P500), inny kontynent np. Ameryka Łacińska (np. iShares MSCI EM American Latin) czy wręcz wybrać akcje z całego świata. Warto tylko sprawdzić, czy ETF z World w nazwie oznacza faktycznie cały świat (np. Vanguard FTSE All-World) czy np. tylko kraje rozwinięte bez akcji z emerging markets np. ETF – iShares Core MSCI World UCITS

Kryterium branżowe i tematyczne

Inwestorzy najbardziej nie lubią tracić. A jeszcze bardziej nie lubią „nie zarabiać”, gdy inni zarabiają. Wybiórcze hossy czyli wzrosty na firmach z wybranych branż stały się w ostatnich latach częstym zjawiskiem.

Dostawcy ETF’ów analizują nastroje inwestorów i starają się natychmiast odpowiadać na trendy. Branża gamingowa ma dobrą prasę i wskazania analityków? Pojawia się ETF na Gaming. Inwestorzy pasjonują się spółkami zajmującymi się Czystą energią? Jest na to ETF!

O ile wcześniej królowały ETFy branżowe to w ostatnim czasie rozwija się inwestowanie tematyczne. Pojawiają się ETFy przekrojowe, inwestujące w firmy z różnych branż, których wspólnym mianownikiem jest np. wykorzystanie technologii Automatyki i Robotyki (np. iShares Automation&Robotics UCITS) czy skupiające się na Cyberbezpieczeństwie (np. L&G Cyber Security UCITS). Wybierając taki ETF do portfela możemy uczestniczyć w ciekawym trendzie i jednocześnie nie „obstawiać tylko jednego konia” ale cały portfel spółek.

Kryterium wieku i wielkości aktywów

Wydaje się, że kupno jednego ETFu „załatwia” nam dywersyfikację portfelową - dostajemy przecież gotowy portfel akcji często składający się z setek spółek. Niestety, nie możemy zapominać o innych ryzykach – likwidacji i dostawcy.

Co roku znikają z rynku dziesiątki, jeśli nie setki ETF’ów. I nie musi to oznaczać bankructwa funduszu czy dostawcy. Zwyczajnie, jeśli ETF nie zbierze odpowiednich aktywów (zazwyczaj ok 100-150 mln USD) jest przez dostawcę wycofywany z rynku.

Warto zatem do listy kryteriów dodać punkt - wartość aktywów i wiek ETF’u. Jeśli nasz wybraniec jest na rynku pół roku i zebrał zaledwie 20 mln USD, musimy brać pod uwagę, że może zostać zlikwidowany, bo nie będzie uznany za rozwojowy przez dostawcę.

Szczególnie może to dotyczyć mniejszych emitentów, którzy próbują różnych kierunków rozwoju ale dość szybko zamykają nierentowne inwestycje czyli ETFy z małymi aktywami.

Kryterium kosztów

Dlaczego dostawcy decydują się na zamknięcie ETFu z małymi aktywami? Z powodu małych przychodów za zarządzanie. Czyli czegoś co dla inwestorów jest kosztem.

Idealnym wyborem wydaje się zatem ETF, który posiada duże aktywa. Najprawdopodobniej będzie miał również niską opłatę za zarządzanie np. 0,07% aktywów, bo dostawca wykorzystuje efekt skali.

Czy powinniśmy się zatem kierować tylko wysokością opłaty za zarządzanie?

Niekoniecznie. Warto do kryterium wyboru dodać koszty całkowite (TER - Total Expenses Ratio) czyli oraz spread rynkowy.

O ile TER znajdziemy bez problemu w sprawozdaniach funduszy lub KIDach, o tyle informacja o spreadzie rynkowym czyli różnicy pomiędzy najlepszą ofertą kupna a najlepszą ofertą sprzedaży, nie jest już taka łatwa do zdobycia. A przecież jeśli ETF jest mało płynny to obok kosztów całkowitych funduszu (TER) i prowizji maklerskiej, może być to istotny element kosztów naszej inwestycji.

Kryterium waluty

Polscy inwestorzy nie mogą zapominać o ryzyku walutowym przy inwestycjach w fundusze ETF. Jest ono związane zarówno z walutą funduszu (m.in. w jakich krajach działają firmy wchodzące w skład portfela) jak i walutą notowania (w jakiej walucie notowany jest ETF na giełdzie).

Do wyboru zazwyczaj są dwie najważniejsze waluty: dolar amerykański i euro. Warto jednak sprawdzić, czy przypadkiem fundusz nie zabezpiecza pary EUR/USD czyli jest przeznaczony dla inwestorów europejskich. Informacje o tym znajdziemy w KIDach.

Kryterium podatkowe - siedziby funduszu i rozliczenia dywidendy

O niuansach podatkowych związanych z inwestowaniem w fundusze ETF należałoby napisać oddzielny artykuł. W przypadku, gdy nie chcemy samodzielnie rozliczać podatku od dywidend i martwić się 3 poziomami podatku, warto zainteresować się ETFami akumulującymi. Oznacza to, że otrzymywane dywidendy nie są przekazywane na nasz rachunek, tylko reinwestowane przez fundusz. Będą zatem wpływały na nasz zysk z ETF, który zostanie opodatkowany po zamknięciu inwestycji. Pozwala to skompensować straty ze zmiany ceny, przychodami z dywidendy. Byłoby to niemożliwe przy wypłacie dywidendy, jest ona bowiem rozliczana niezależnie od podatku Belki.

Narzędzia wspomagające wybór

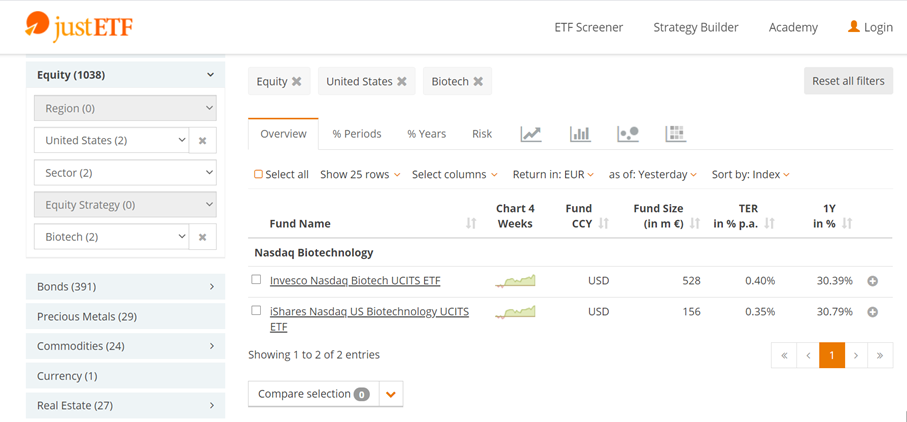

Ilość kryteriów wyboru funduszu ETF może trochę przytłaczać. Tym bardziej, że poruszyliśmy tylko kilka najważniejszych. Na szczęście z pomocą przychodzą narzędzia internetowe, takie jak wyszukiwarki. Wystarczy w nich zaznaczyć kryteria, które są dla nas ważne np.

Klasa instrumentu - Akcje [x], Rejon – USA [x], Temat – Biotechnologia[x] i zamiast listy kilkuset ETF otrzymamy 2 ETFy do wyboru.

Wykres 3 - Wyszukiwarka ETF

źródło: justetf.com

źródło: justetf.com

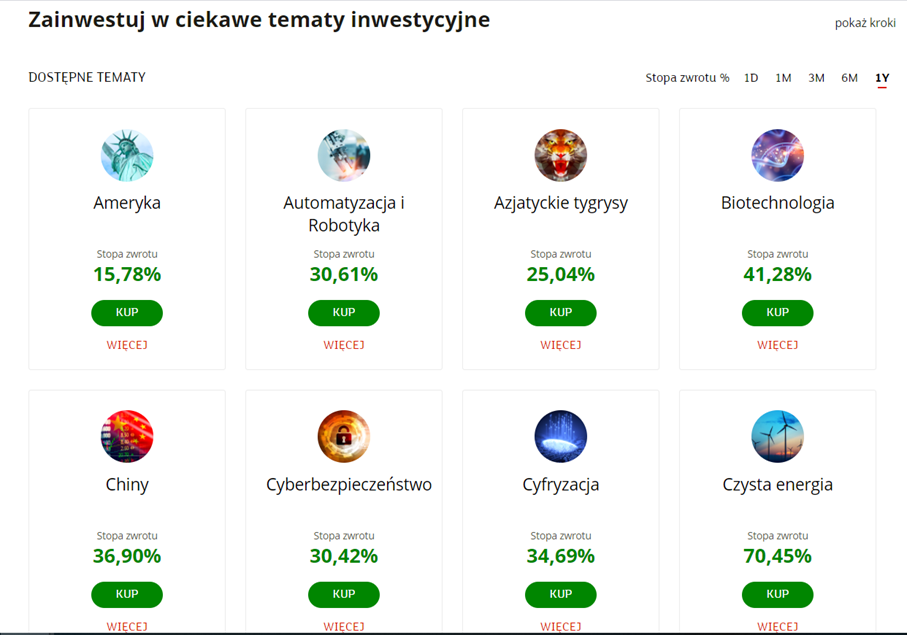

Innym rozwiązaniem może być produkt zaoferowany przez Bm mBanku - Tematy inwestycyjne. 19 intuicyjnie nazwanych i opisanych tematów inwestycyjnych zawiera w sobie fundusz ETF. Pojawia się w wyniku zastosowania najważniejszych kryteriów wyboru:

- niskiego kosztu zarządzania z uwzględnieniem waluty bazowej,

- wysokich aktywów (powyżej 250 mln USD),

Wykres 4 - Tematy inwestycyjne w eMaklerze

źródło: mbank.pl

źródło: mbank.pl

Dzięki temu nie musimy samodzielnie przedzierać się przez opisane powyżej kryteria, wybieramy tylko Temat inwestycyjny, zapoznajemy się ze szczegółami ETFa i podajemy kwotę inwestycji.

To my podejmujemy decyzję

Niezależnie od tego jak dużo kryteriów weźmiemy pod uwagę i jak sprytnych narzędzi użyjemy, warto na koniec przyjrzeć się szczegółom funduszu czyli przeczytać KID lub/i kartę funduszu. Pozwoli to nam uniknąć niespodzianek i zweryfikować czy nazwa i skład funduszu odzwierciedla nasze wyobrażenie.

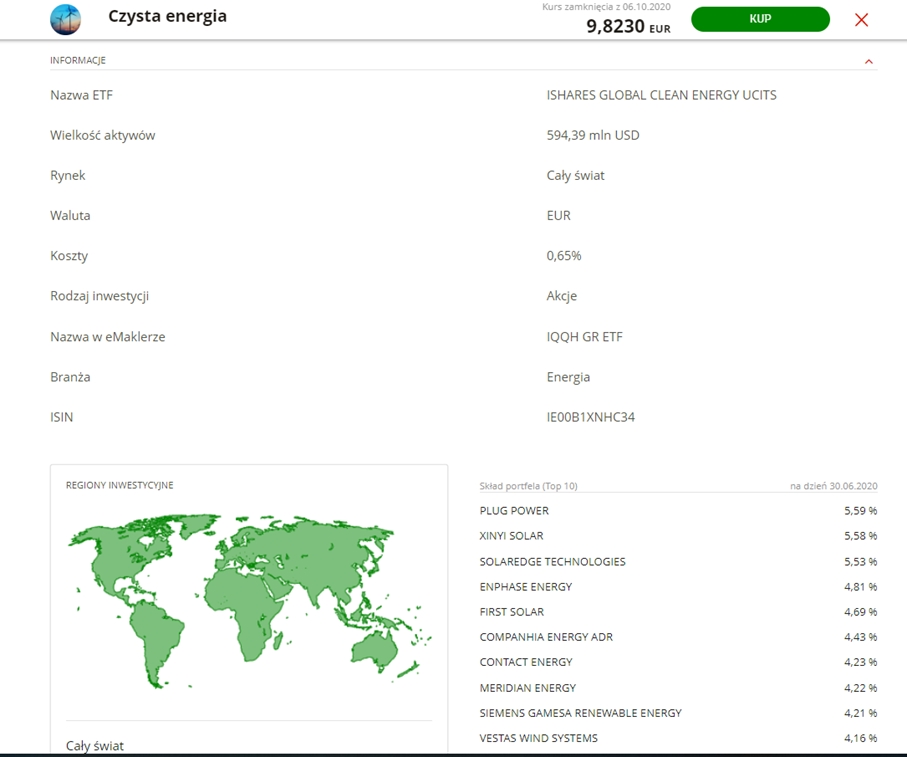

Wykres 5 - Szczegóły funduszu ETF

źródło: mbank.pl

źródło: mbank.pl