Analiza wskaźnikowa co mówią nam wskaźniki ROE, ROA i inne

Analiza wskaźnikowa jest elementem analizy fundamentalnej, czyli analizy, która bierze pod uwagę ogromną ilość danych dotyczących całości działalności spółki. To bogactwo danych pozwala inwestorowi dobrze poznać samą spółkę i jej sytuację. Wymaga jednak wiele czasu, by z tej ilości danych wyciągnąć prawidłowe wnioski. Jeśli chodzi o obszar sytuacji finansowej z pomocą przychodzą właśnie rozwiązania, które niesie z sobą analiza wskaźnikowa. Zbiór jasno określonych wskaźników wyliczanych niemal automatycznie na podstawie sprawozdań finansowych pozwala szybko ocenić kondycję spółki. Pomaga również wyciągnąć wnioski co do tego, czy jest ona interesująca jako przedmiot inwestycji.

Czym są wskaźniki analizy fundamentalnej?

Wskaźniki, czyli liczbowe relacje między różnymi pozycjami sprawozdania finansowego, zwykle dzieli się na:

- wskaźniki rentowności - pokazują, jak się ma wypracowywany przez spółkę wynik finansowy do wybranych elementów, jak wielkość aktywów, wielkość kapitału własnego, czy wielkość sprzedaży,

- wskaźniki płynności – pokazują jak wygląda zdolność spółki do realizacji zobowiązań finansowych i ile ma wolnych i płynnych środków pieniężnych,

- wskaźniki zadłużenia – pokazują w jakim stopniu działalność spółki opiera się na kapitale obcym, czyli długu,

- wskaźniki sprawności działania – pokazują jakość operacyjnej działalności spółki, np. jakie jest tempo odnawiania stanu zapasów, należności, zobowiązań,

- wskaźniki rynkowe – pokazują jak wybrane elementy sprawozdania finansowego odnoszą się do ceny akcji spółki na giełdzie

Wartości bezwzględne wskaźników wyliczonych na podstawie konkretnego sprawozdania finansowego są interesujące i pozwalają na pewne wnioski. W praktyce jednak wskaźniki analizuje się zarówno w kontekście czasu, jak i sektora. W pierwszym przypadku bada się wartości konkretnego wskaźnika, jakie pojawiały się w przeszłości. Trendy tych wartości są tu dodatkową informacją o zachodzących w spółek zmianach.

Analiza w kontekście sektora oznacza, że konkretne wskaźniki porównuje się do analogicznych wskaźników wyliczonych dla całego sektora, do którego należy spółka. Porównuje się je również do wskaźników wybranych spółek sektora – zwykle jego liderów. Każdy rodzaj działalności ma swoją specyfikę. Trudno jest np. porównywać spółkę handlową z produkcyjną. Ich wskaźniki rentowności sprzedaży mogą się od siebie różnić. Nie musi to jednak mieć przełożenia na ocenę atrakcyjności jednej spółki względem drugiej.

Wskaźniki rentowności

Wskaźniki rentowności mają pokazać, jak zyskowna jest spółka. Do najpopularniejszych wskaźników rentowności należą:

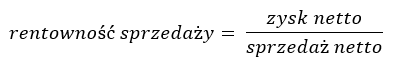

-

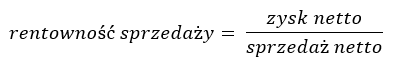

wskaźnik rentowności sprzedaży, czyli relacja zysku do wielości sprzedaży – Ile zysku generuje spółka w porównaniu do złotówki sprzedaży. Ogólna zasada brzmi, że im wyższa rentowność sprzedaży, tym wynik jest lepszy.

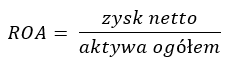

-

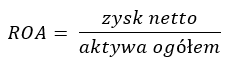

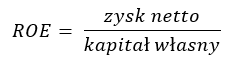

wskaźnik rentowności aktywów (ROA), czyli relacja zysku do wartości aktywów – ile zysku przypada na złotówkę majątku spółki. Im wyższa wartość, tym lepiej.

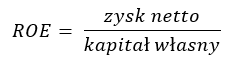

-

wskaźnik rentowności kapitałów własnych (ROE), czyli relacja zysku do wartości kapitałów własnych – to jeden z najważniejszych wskaźników w analizie, gdyż pokazuje, ile zysku generuje jedna złotówka zainwestowana w daną spółkę. Im wyższa wartość, tym lepiej. W tym wypadku wynik można

porównywać nie tylko do różnych spółek, ale także do rentowności innych typów inwestycji.

Wskaźniki płynności

Wskaźniki płynności to miary krótkoterminowego ryzyka związanego ze zdolnością do terminowego regulowania zobowiązań spółki. Warto pamiętać, że istnieje ryzyko, że spółka upadnie nie z powodu kiepskiego pomysłu na biznes, ale właśnie ze względu na utratę płynności.

Do najpopularniejszych wskaźników płynności należą:

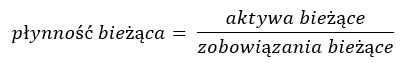

-

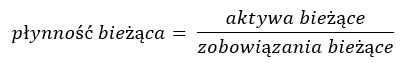

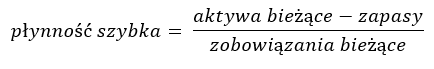

wskaźnik płynności bieżącej, czyli relacja aktywów bieżących do zobowiązań bieżących. Zaleca się, by wskaźnik ten przyjmował wartości od 1.2 do 2.0, choć wiele tu zależy od branży, w jakiej spółka działa. Ogólnie, należności bieżące powinny być znacznie wyższe od bieżących zobowiązań.

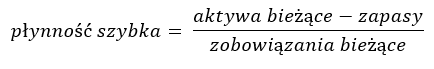

-

wskaźnik płynności szybkiej, czyli relacja aktywów bieżących do należności bieżących, ale te pierwsze pomniejsza się o stan zapasów. W tym wypadku zakłada się, że jest to czynnik trudno zbywalny. Optymalna wartość powinna zawierać się między 0.8, a 1.2.

-

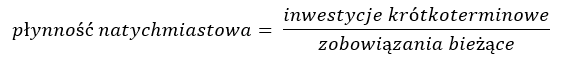

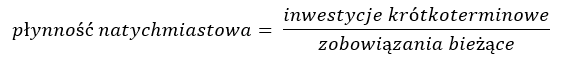

wskaźnik płynności natychmiastowej (gotówkowej), czyli relacja wartości inwestycji krótkoterminowych, czyli najbardziej płynnego składnika aktywów, do wartości zobowiązań bieżących. Im wyższa wartość tym lepsza. Wskaźnik mierzy zdolność spółki do realizacji nagłych płatności.

Wskaźniki zadłużenia

Wskaźniki zadłużenia obrazują źródła finansowania aktywów spółki. Można uznać, że do pewnego poziomu wykorzystanie długu zwiększa osiągane wyniki spółki. Jednak przesadnie duże wykorzystanie kapitału obcego może wiązać się z ryzykiem niewypłacalności. Do najważniejszych wskaźników zadłużenia należą:

-

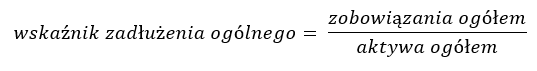

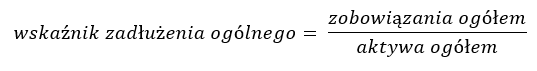

wskaźnik zadłużenia ogólnego, czyli relacja zobowiązań ogółem do aktywów ogółem. Klasycznie przyjmuje się, że wskaźnik powinien mieć wartość zbliżoną do 50 proc., ale praktyka pokazuje, że może być on większy. Szczególnie w okresach niskich stóp procentowych,

-

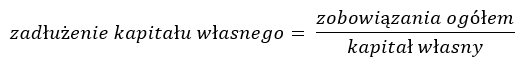

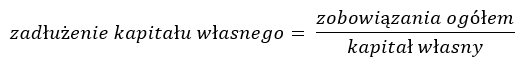

wskaźnik zadłużenia kapitału własnego, czyli relacja zobowiązań ogółem do kapitału własnego. Przyjmuje się że powinien się zawierać w przedziale od 75 do 100 proc. Zależy to od sektora, w jakim działa spółka oraz od poziomu stóp procentowych,

-

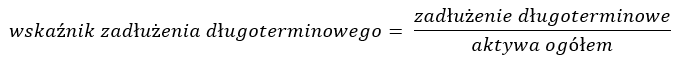

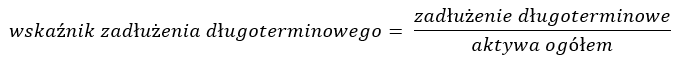

wskaźnik zadłużenia długoterminowego, czyli relacja wielkości zadłużenia długoterminowego do aktywów ogółem. Nie ma tu określonego poziomu optymalnego, a analiza opiera się na wskaźnikach osiąganych przez spółki sektora. Im wyższy wskaźnik, tym większe ryzyko spółki,

-

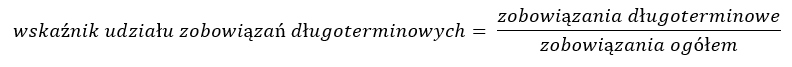

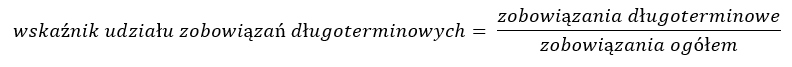

wskaźnik udziału zobowiązań długoterminowych, czyli relacja zobowiązań długoterminowych do zobowiązań ogółem. Przyjmuje się, że zobowiązania krótkoterminowe powinny być niższe od wielkości zobowiązań długoterminowych,

-

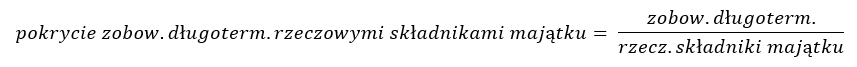

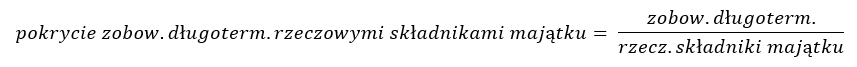

wskaźnik pokrycia zobowiązań długoterminowych rzeczowymi składnikami majątku, czyli relacja wartości zobowiązań długoterminowych do wartości rzeczowych składników majątku trwałego spółki. Pokazuje stan zabezpieczenia zadłużenia w majątku trwałym, który w razie potrzeby spółka spienięży by

pokryć zobowiązania,

-

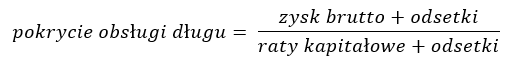

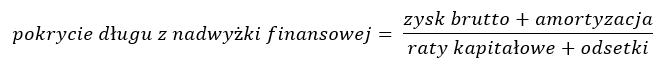

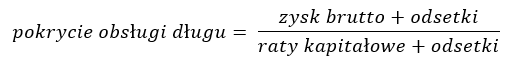

wskaźnik pokrycia obsługi długu, czyli relacja zysku brutto powiększonego o odsetki do sumy rat kapitałowych z odsetkami. Wartość tego wskaźnika nie powinna być niższa od 1.3, choć za bezpieczną uznaje się taką, która przekracza poziom 2,

-

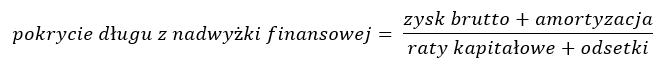

wskaźnik pokrycia długu z nadwyżki finansowej, czyli relacja zysku brutto powiększonego o amortyzację do sumy rat kapitałowych i odsetek. Wskaźnik obrazuje zdolność kredytową spółki, czyli możliwość spłaty rat kapitałowych i odsetek z nadwyżki finansowej.

Wskaźniki sprawności działania

Kolejną grupą wskaźników branych pod uwagę przy analizowaniu sytuacji spółki są wskaźniki sprawności działania. Ułatwiają ocenę efektywności wykorzystania składników majątku oraz zasobów intelektualnych spółki. Dzielą się na dwie grupy: wskaźniki cyklu obrotowego i wskaźniki rotacji. Ta grupa wskaźników jest elementem pogłębionej analizy spółki. Zwykle wykorzystuje się je jako dodatek po wstępnej analizie pozostałych wskaźników liczonych na podstawie sprawozdania finansowego.

Wymienione wskaźniki oblicza się okresowo w rytmie pojawiania się nowych raportów finansowych spółki, czyli zwykle raz na kwartał. Istnieją jednak wskaźniki, których wartość obliczana się codziennie, gdyż ich wartości dotyczą bieżących notowań spółki - wskaźniki rynkowe. Zaliczają się do nich:

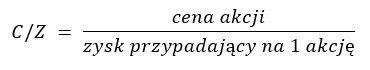

-

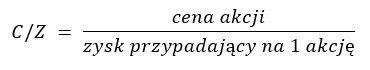

cena/zysk (C/Z; ang. P/E), czyli relacja ceny akcji do wielkości zysku przypadającego na 1 akcję. To najpopularniejszy wskaźnik, który pokazuje poziom wyceny akcji. Im jego wartość jest wyższa, tym dana akcja jest droższa. Zakłada się, że średnia wartość wskaźnika wynosi 15. Akcje ze

wskaźnikami C/Z mniejszymi od tego poziomu uznaje się za godne zainteresowania. Gdy wartość wskaźnika jest większa, ryzyko inwestycyjne jest podwyższone.

W praktyce jest to bardziej złożone, gdyż spółki grupy wzrostowych, które znajdują się we wstępnych fazach rozwoju mają zazwyczaj słabsze wyniki, ale rynek wycenia akcje tych spółek wysoko, gdyż liczy na poprawę efektów działania spółki. Innym przykładem jest wymagania premia za ryzyko dla

spółek rynków wschodzących względem spółek rynków rozwiniętych. Dlatego też często spółki tego samego sektora z rynków wschodzących mają niższe wartości wskaźnika C/Z niż spółki z analogicznego sektora na rynkach rozwiniętych.

-

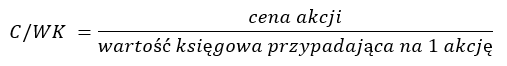

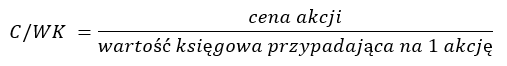

cena/wartość księgowa (C/WK; ang. P/BV), czyli relacja ceny akcji do wartości księgowej przypadającej na jedną akcję. Wartości wskaźnika mniejsze niż 1.0 uważa się za godne uwagi, choć i w tym wypadku należy znać kontekst tej wartości. Czy wynika ona z niedoszacowania przez rynek, czy z

problemów w samej spółce?

Żaden pojedynczy wskaźnik nie przedstawia pełnej informacji o spółce. Nawet wykorzystanie wszystkich wymienionych wskaźników nie jest wystarczającym pomysłem przy doborze spółek do portfela. Wskaźniki, dzięki swojej prostej budowie mogą być dobrym narzędziem wstępnej selekcji spółek, które nadawałby się do późniejszej pogłębionej analizy. Dobrym pomysłem jest wykorzystanie wskaźników liczonych dla branż i indeksów akcji (jako średnie wielkości składników indeksu). Gdy inwestor znajdzie atrakcyjną pod względem wartości wskaźników branżę, może pokusić się o poszukanie w niej interesującej spółki, która na tle branży wygląda najlepiej.

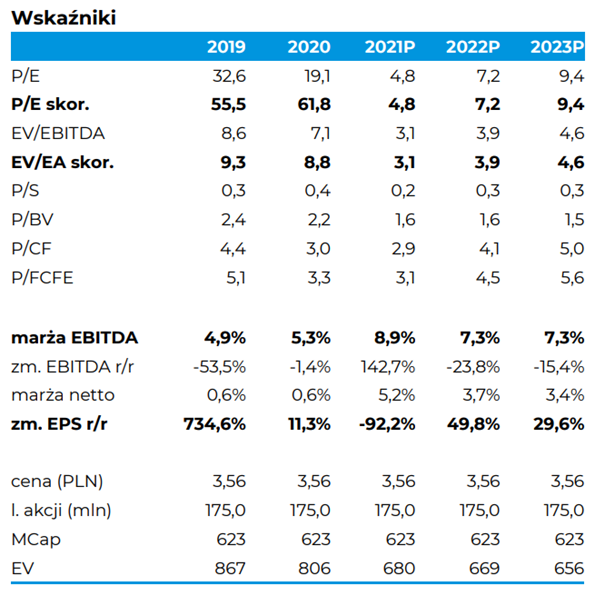

Analiza wskaźnikowa jest jednym z elementów procesu tworzenia rekomendacji przez Biuro Maklerskie mBanku. W publikowanych rekomendacja znaleźć można m.in. wartości wskaźników rentowności kapitałów własnych, cena/zysk, cena/wartość księgowa.

Tabela 1. Zestaw wybranych wskaźników z rekomendacji analityków BM mBanku dotyczącej jednej ze spółek.